ESG評価向上サポート

GRESB( http://gresb.com/)は、実物資産(不動産・インフラ)を開発・保有・運用する会社やファンドを対象に、その環境・社会・ガバナンス(ESG)の進捗を測る年次のベンチマーク評価であり、またその運営組織の名称です。弊社では、不動産・インフラセクターの企業様へ向けて、GRESBへの参加支援・回答分析業務を行っております。

GRESBに関する詳細はこちらをご覧ください。

弊社の強み

弊社は2011年以来、日本市場でのGRESBの普及を担っており、日本において唯一の推奨パートナーを務めております。

評価基準の開発を行う「GRESB Foundation」の各種委員会やワーキンググループにメンバーとして参加しながら、積極的に日本の情報をGRESBに伝えるとともに、今後の開発の方向性等の情報収集を行っています。

GRESBの草創期から蓄積した知見やデータ、GRESBとの密接なコミュニケーションを基に、ご参加者の正確なレポーティングとスコア向上を目指して的確にサポートいたします。

コンサルティングサービスの例

参加サポート

GRESBへのご参加に際し、以下のようなワンストップのサービスを提供しております。

GRESBからの公表資料や情報は基本的に英語のみのため、弊社では日本語のツールを整備しており、例年100以上の不動産・インフラセクターの企業様(J-REIT、私募REIT、私募ファンド、不動産ディベロッパー、インフラ事業者等)を支援させていただいています。

-

●和文の調査票、リファレンスガイド*、回答ツール、ウェビナー*の提供

●ご回答へのアドバイス・整合性チェック

●GRESBへの提出前のご回答に基づいた予想スコアの算出*

-

●回答英訳、オンライン入力代行

●検証や申立期間の対応サポート

*リアルエステイトのみ

回答分析

ご回答提出後の評価結果について、日本の他の参加者と比較して分析します。

GRESBからも個社ごとに評価レポートが提供されますが、弊社では、分野や設問ごとの他社回答動向に加え、貴社のご回答データをより詳細かつ見やすくまとめた日本語のレポートを提供します。

また、翌年以降想定される課題の分類やスコアアップ試算なども行い、今後のお取組みの方向性を提案しております。(リアルエステイトのみ)

仮回答分析(ギャップ分析)

GRESBへのご参加を検討中の企業様に対しては、直近の評価にご参加されていたと仮定し、回答を作成いただいた上で、弊社にてスコア試算と向上余地の分析を行う「仮回答分析」業務を実施しております。貴社内や関連ビジネスパートナー様等からご参加前にあらかじめ情報収集をすることができるほか、ご参加を見据えたお取組み拡充にも役立ちます。

企業の環境情報開示を推進する国際NGOであるCDPは、2021年から2025年までの5ヵ年戦略「Accelerating the rate of change」において、2025年までに環境分野の開示対象を、従来の「気候変動」「水」「森林減少」から「生物多様性」「海洋」「土地利用」「食料生産」「廃棄物」まで拡大することを明らかにしています。

これを踏まえ、2022年には生物多様性関連の質問が気候変動質問書に、2023年にはプラスチック関連の質問が水セキュリティ質問書に組み込まれるなど、CDP質問書には、気候変動や自然(nature)に関する国際動向や投資家の要請を受けて毎年新たな質問が追加されています。さらに、2024年からはISSB(国際サステナビリティ基準審議会)の気候関連開示基準(IFRS S2 号)が組み込まれることになっており、グローバルでサステナビリティ関連開示の拡充が加速しています。

また、対象となる社数も増加しています。2022年よりCDP気候変動質問書の回答要請対象企業が東証プライム市場企業の全社に拡大されたのに続き、2023年からはCDP水セキュリティ質問書の対象企業も拡大されました。

これまでの気候変動、水セキュリティ、フォレストの3質問書は2024年から統合され、気候と自然という2つの課題の同時解決や双方への配慮を念頭に、様々な環境問題への対応と情報開示の必要性がさらに増すことが考えられます。気候変動や水、森林減少への影響度が比較的高いとされる不動産・インフラセクターも例外ではなく、このような環境情報の開示がより一層重視され、あらゆるステークホルダーからの開示要求が高まることが見込まれます。

弊社の強み

弊社はCDPの「気候変動・ウォーター・フォレスト コンサルティング認定パートナー」(2025年)として活動しており、 2021~2023年に務めた「スコアリングパートナー」(気候変動、フォレスト、及び水(2023年のみ))からの経験を含め、CDP質問書に関する知見とスコアリング経験に基づいた回答作成のノウハウを有しています。また、TCFD対応を含むESG情報開示支援に加え、気候変動のリスク分析、SBTi認定取得支援など、気候変動関係のお取組みに係るサービスにも注力しているほか、TNFDフォーラムに参加し、TNFD開示フレームワークに関する情報も収集しております。こうした知見を基に、不動産・インフラ企業様のCDP回答支援を行います。

コンサルティングサービスの例

回答準備サポート

翌年以降にCDP質問書へのご回答を開始される企業様に対して、そのご準備として毎年夏から冬にかけ、ワンストップでの回答準備サポートサービスを提供しております。具体的には、設問概要等のご説明、回答作成や質疑応答の際に使用する回答ツールの提供やアドバイスの実施などで、特に気候変動質問書に関しては、一部設問での自由記述回答における回答骨子の提案や、回答数値データの整理サポート、その時点での予想スコアの算出と課題の提示なども実施可能です。

回答サポートと結果公表後のフォローアップ

CDP質問書に回答される企業様に対して、CDP・貴社間の事務手続きに関するサポート、設問概要や前年からの変更点等のご説明、回答作成や質疑応答の際に使用する回答ツールの提供やアドバイスの実施など、ご回答提出に向けたワンストップのコンサルティングサービスを提供するほか、スコア公表後に発行される「CDP スコアレポート(英語)」について見方の説明も実施しています。

また、気候変動質問書については、回答提出後(スコア公表前あるいは公表後)に、設問レベルでの課題抽出と予想スコア(公表前の場合)の算出、お取組みに関するアドバイス、課題対応後に見込める予想スコアのシミュレーションなどを内容とする分析レポート提供サービスも用意しております。

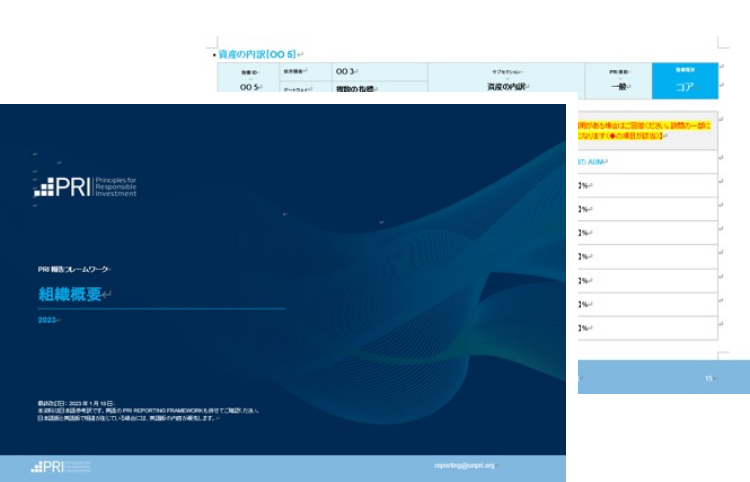

PRI(責任投資原則)は、コフィ・アナン元国連事務総長の提唱のもと、国連環境計画・金融イニシアティブ(UNEP FI)と国連グローバル・コンパクトと連携した投資家イニシアティブとして2006年に設立され、下記の6原則を定めています。同原則では、長期的で持続可能な国際金融システムを達成するために、ESG(環境:Environment、社会:Social、企業統治:Governance)課題を投資の意思決定プロセスに組み込むことなどが示されています。

投資家は、同原則へのコミットメントを表明し、PRIの署名機関となることができます。PRI署名機関となった投資家は、毎年、自身の責任投資(RI、いわゆるESG投資)の実践状況について、「年次報告」を行うことが義務付けられています。

PRIの6原則

- 私たちは投資分析と意思決定のプロセスにESG課題を組み込みます

- 私たちは活動的な所有者となり、所有方針と所有習慣にESG問題を組入れます

- 私たちは、投資対象の企業に対してESG課題についての適切な開示を求めます

- 私たちは、資産運用業界において本原則が受け入れられ、実行に移されるよう働きかけを行います

- 私たちは、本原則を実行する際の効果を高めるために、協働します

- 私たちは、本原則の実行に関する活動状況や進捗状況に関して報告します

弊社の強み

弊社は2012年にPRIの署名機関となって以来、PRIジャパンの不動産・インフラ両ワーキング・グループを創設し、議長を務めて参りました。現在ではグローバルの不動産アドバイザリー委員会、ジャパンアドバイザリー委員会のメンバーを務めており、不動産・インフラセクター及びアセットオーナー・金融セクターにおいて蓄積したESGの知見を基にして、署名機関の皆様に対し、上述の「年次報告」に向け、総合的なサポートを提供しています。

コンサルティングサービスの例

PRI年次報告サポート

PRI署名機関の方々の年次報告の実施に際し、以下のようなワンストップのサービスを提供しております。

・PRI年次報告の概要および回答作成プロセスについての解説

・和文回答シートの提供

・ご回答へのアドバイス・整合性チェック

・回答英訳、オンライン入力代行

MSCI社は、ESGに優れた企業をMSCI ESG Ratingsに基づいて選別して構成するMSCI ジャパン ESG セレクト・リーダーズ指数等のESG指数を公表しています。また、昨今では投資プロセスの一環としてESG格付を加味する流れが広まっており、今後もESG格付の重要性は増す傾向が続くと見られます。

弊社の強み

弊社では、不動産・インフラセクターにおいて蓄積したESGの知見を基にし、MSCI社より購入するデータを利用して、発行体の皆様に対し評価向上へ向けた助言や同業他社の評価分析を提供しています。

コンサルティングサービスの例

現状評価の分析

各発行体のESG Ratingsレポート上の評価に関し、現在の評価と、既存のお取組みや開示内容とを比較して、改善可能な点を洗い出します。その際、J-REIT・不動産セクターにおける評価結果の状況などと比較した分析を行っています。

評価向上へ向けた開示助言

MSCI評価の向上へ向けて、強化すべき開示内容についての助言を提供します。具体的には、構成・項目に関する助言、記載内容・表現方法に関する助言、貴社ドラフトのレビューなどを含みます。

フィードバック支援

ESG情報開示の状況がより正確に評価に反映されるよう、MSCI社へのフィードバックをサポートいたします。具体的には、MSCI発行体ポータルに掲載された評価に関し、フィードバック案を作成し、ご相談のうえ最終化します。また、フィードバックした結果についてフォローアップも行います。